โลกยุคปัจจุบันที่เทคโนโลยีเปลี่ยนแปลงอย่างรวดเร็ว ทำให้หลายภาคส่วนต้องเร่งปรับตัว แม้แต่ธนาคารกรุงศรีเองที่กำลังพัฒนาองค์กรให้เป็นมากกว่าธนาคาร และเพื่อตอกย้ำความเป็นหนึ่งในผู้นำด้านเทคโนโลยี จึงผนึกพันธมิตรสายเทคจัดงาน Krungsri Tech Day 2024 อย่างยิ่งใหญ่ ภายใต้แนวคิด Technology for People มหกรรมเทคโนโลยีเพื่อธุรกิจและการใช้ชีวิต ต่อเนื่องเป็นปีที่ 3 โดยรวบรวมนวัตกรรมและโซลูชันล่าสุดจากธนาคารกรุงศรีและพาร์ตเนอร์สายเทคชั้นนำระดับโลก พร้อมเปิดเวทีให้ผู้เชี่ยวชาญจากหลากหลายองค์กรชั้นนำมาแบ่งปันวิสัยทัศน์และประสบการณ์

กล่าวเปิดงานโดย เคนอิจิ ยามาโตะ กรรมการผู้จัดการใหญ่และประธานเจ้าหน้าที่บริหาร ธนาคารกรุงศรีอยุธยาจำกัด (มหาชน) ประกาศว่างาน Krungsri Tech Day 2024 ครั้งนี้ คือเวทีแสดงศักยภาพของธนาคารกรุงศรี ในด้านเทคโนโลยี AI และส่งต่อแรงบันดาลใจให้ผู้คนนำเทคโนโลยีไปประยุกต์ใช้อย่างมีประสิทธิภาพ

วิสัยทัศน์การพัฒนา Technology for People โดยคุณสยาม ประสิทธิศิริกุล ประธานกลุ่มสนับสนุนธุรกิจด้านเทคโนโลยีสารสนเทศและดิจิทัล ธนาคารกรุงศรี กล่าวว่า สําหรับตัวผมเองนะครับ ผมมีความเชื่อว่าการลงทุนในเทคโนโลยีเนี่ยไม่ใช่การลงทุนเพื่อให้ได้เทคโนโลยีที่ดีที่สุด ไม่ใช่การลงทุนเพื่อให้ได้เทคโนโลยีที่ทันสมัยที่สุด หรือไม่ใช่การลงทุนที่ทําเทคโนโลยีที่แพงที่สุด แต่เราควรจะลงทุนเพื่อที่จะตอบสนองความต้องการของลูกค้าให้มากที่สุด โดยยึดเอาความต้องการของลูกค้าเป็นที่ตั้งสำหรับการวิจัยและการพัฒนาสิ่งต่าง ๆ

จึงทำให้ธนาคารกรุงศรีของเราเองทุก ๆ ครั้งที่เราจะลงทุนสร้างเทคโนโลยีหรือนวัตกรรมใหม่ ๆ สิ่งแรก ๆ ที่ต้องถามก็คือว่า ลูกค้าได้อะไร หรือลูกค้ามีปัญหาอะไร แล้วเทคโนโลยีอะไรที่เราจะนํามาสร้าง solution อะไรเพื่อตอบโจทย์ลูกค้าเหล่านี้ รวมถึงเทคโนโลยีที่สร้างขึ้นมานั้นต้องใช้ได้จริง ไม่ใช่ทำสำหรับโฆษณาเท่านั้น

Krungsri Tech Day 2024 ในปีนี้ก็คือการเปิดแผนพัฒนาเทคโนโลยีของกรุงศรีที่ทำให้เห็นอนาคตของเทคโนโลยีในอุตสาหกรรมการเงินการธนาคาร ประกอบด้วย 4 กลยุทธ์หลัก

1) Krungsri Transformation การปรับเปลี่ยนโครงสร้างและกระบวนการทำงาน คุณพชร วันรัตน์เศรษฐ ประธานคณะเจ้าหน้าที่ด้านเทคโนโลยีสารสนเทศ เผยว่า ธนาคารกำลังปรับปรุงระบบ IT, กระบวนการทำงาน และโครงสร้างองค์กร การพัฒนาโครงสร้างพื้นฐาน IT ภายใต้โครงการ ‘Jupiter by Krungsri’ เพื่อให้ระบบให้ลดความซับซ้อนลงเพื่อให้สามารถใช้งานได้ง่ายขึ้น มีความคล่องตัวและตอบสนองต่อความต้องการของลูกค้าได้ดีขึ้น รวมถึงตอบโจทย์เป้าหมายด้านความยั่งยืนด้วย

2) Embedded Finance ขยายช่องทางการให้บริการผลิตภัณฑ์ทางการเงินกับช่องทางอื่นที่ไม่ใช่แค่ในธนาคาร คุณสายสุนีย์ หาญประเทืองศิลป์ ประธานคณะเจ้าหน้าที่ด้านนวัตกรรมดิจิทัลและข้อมูล ธนาคารกรุงศรี คิดว่า ต่อจากนี้ Embedded Finance โดยการนำผลิตภัณฑ์ทางการเงินไปวางบนแพลตฟอร์มของพันธมิตร จะมีความสำคัญมากขึ้นเรื่อย ๆ เพื่อเข้าถึงลูกค้าได้มากขึ้นและตอบสนองความต้องการของลูกค้าที่เปลี่ยนแปลงไป ไม่จำเป็นต้องเข้ามาที่สาขาหรือใช้แอปพลิเคชันของธนาคารโดยตรง

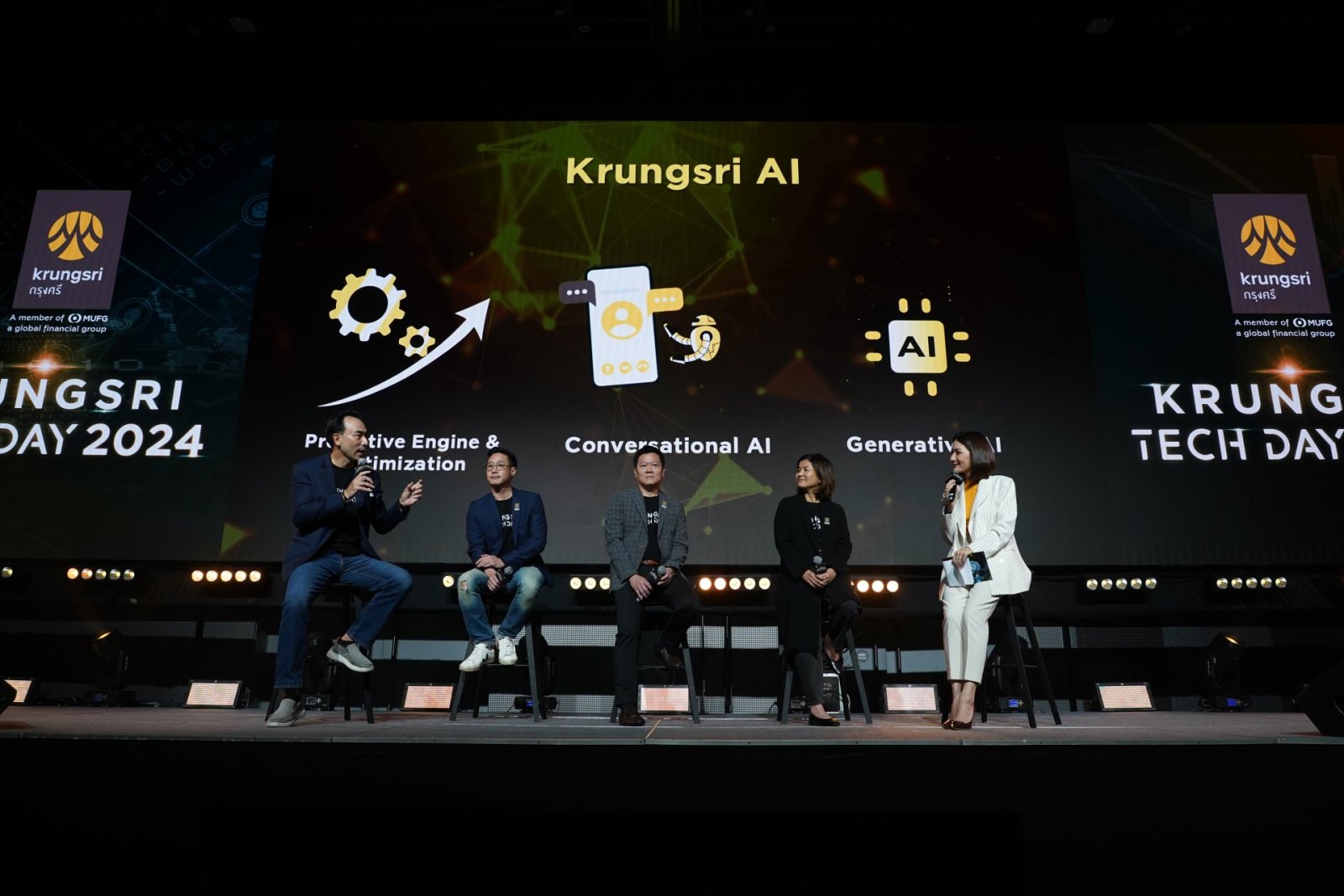

3) Krungsri AI คุณตุลย์ โรจน์เสรี ผู้บริหารสายงานข้อมูลและการวิเคราะห์ ธนาคารกรุงศรี แชร์ข้อมูลว่า ธนาคารได้ตั้งทีมกรุงศรี AI ที่รวมเอาคนเก่งจากบริษัทต่าง ๆ ในเครือกรุงศรี และพันธมิตร เพื่อพัฒนาและนำ AI มาประยุกต์ใช้ในงานต่าง ๆ เช่น การวิเคราะห์ข้อมูล พัฒนา Chatbot รวมถึงการพัฒนาผลิตภัณฑ์ใหม่ โดยเน้นไปที่ตอบโจทย์ความต้องการของลูกค้า นอกจากนี้ ภายในธนาคารกรุงศรีเองก็กำลังพัฒนาระบบ “Data ปุ๊ปปั๊ป” ให้พนักงานใช้ดึงข้อมูลต่าง ๆ ภายในองค์กรได้อย่างทันทีด้วยภาษาที่เป็นธรรมชาติโดยไม่ต้องมีความรู้เรื่องการเขียนโค้ดแบบเดิม เพื่อนำข้อมูลมาพัฒนางานต่อไปได้ เป็นต้น

4) Social Impact โดยคุณสยาม ประสิทธิศิริกุล ประธานกลุ่มสนับสนุนธุรกิจด้านเทคโนโลยีสารสนเทศและดิจิทัล ธนาคารกรุงศรี กล่าวว่า การพัฒนาบุคลากรเป็นเรื่องที่ธนาคารให้ความสำคัญ เพื่อสร้างผลกระทบเชิงบวกให้กับสังคม โดยมีโครงการต่าง ๆ เช่น การ upskill และ reskill เพื่อให้พนักงานมีความรู้และทักษะที่จำเป็นในการทำงานในยุคดิจิทัล และสามารถนำเทคโนโลยีใหม่ ๆ มาประยุกต์ใช้ได้ รวมถึงแก้ไขปัญหาตลาดแรงงานที่ยังคงขาดแรงงานสายเทค

ทำไม Embedded Finance ถึงเป็นเรื่องสำคัญในโลกการเงินยุคนี้ ? คุณสายสุนีย์ หาญประเทืองศิลป์ ประธานคณะเจ้าหน้าที่ด้านนวัตกรรมดิจิทัลและข้อมูล ธนาคารกรุงศรี เริ่มต้นอธิบายว่า Embedded Finance คือการนำบริการทางการเงินไปฝังไว้ในแอปฯ หรือบริการอื่น ๆ นอกเหนือจากธนาคาร เพื่อเพิ่มความสะดวกในการบริการให้บริการลูกค้า ซึ่งในปี 2024 มูลค่าของ Embedded Finance กำลังเติบโตอย่างรวดเร็วในประเทศไทย โดยคาดว่าจะมีมูลค่าสูงถึง 6.4 หมื่นล้านบาท และเพิ่มขึ้นเป็น 2.4 แสนล้านบาทในปี 2029 เป็นผลจาก 2 ปัจจัยหลัก ได้แก่ ความพร้อมของโครงสร้างพื้นฐานทางเทคโนโลยี และการสนับสนุนจากหน่วยงานกำกับดูแล

ดังนั้น ธนาคารต่าง ๆ จึงต้องปรับตัวด้วยการสร้างพันธมิตรในอุตสาหกรรมอื่น และลงทุนในเทคโนโลยีใหม่ อาทิ Open Banking และ AI ในการสร้างระบบ Digital Ecosystem ตัวอย่างของธนาคารกรุงศรีที่นำ Embedded Finance เข้ามาใช้ในในประเทศไทย พัฒนาบริการต่าง ๆ ที่ตอบโจทย์ความต้องการของลูกค้า เช่น KMA, Kept, UChoose และ GO

ทำให้เห็นว่าเทรนด์ของ Embedded Finance จะยังคงเติบโตอย่างต่อเนื่องในอนาคต ส่งผลให้ธนาคาร รวมถึงบรรดาธุรกิจที่ให้บริการทางการเงินนั้นต้องปรับตัวเพื่อตอบสนองความต้องการของลูกค้าที่เปลี่ยนแปลงไป นอกจากนี้ Embedded Finance ยังมีบทบาทสำคัญในการส่งเสริม ESG (Environmental, Social, and Governance) โดยเฉพาะอย่างยิ่งในด้านการเงินเพื่อความยั่งยืน

Beyond Banking ไม่ใช่ทางเลือก แต่เป็นเรื่องจำเป็นและเร่งด่วนสำหรับธนาคารที่ต้องดิสรัปตัวเองด้วยการใช้เทคโนโลยีที่ทันสมัย เพื่อนำเสนอการบริการที่ตอบโจทย์ลูกค้ามากขึ้น และเข้าไปอยู่ในชีวิตประจำวันของลูกค้า ซึ่งพร้อมเพย์คือสิ่งที่เปลี่ยนแปลงทุกอย่างจริง ๆ มี QR ให้สแกนจ่ายได้ทุกที่ จนในปัจจุบันกลายเป็น Banking everywhere จนคนไทยเองใช้บริการ moblie banking สูงติดอันดับโลก

คุณพิธา ตัณฑ์ไพโรจน์ ผู้บริหารสายงานพัฒนาผลิตภัณฑ์ธุรกรรมการเงิน ธนาคารกรุงศรี ให้ความเห็นที่สอดคล้องเช่นกัน เราต้องเปลี่ยนธนาคารให้เป็นมากกว่าสถาบันทางการเงิน เพราะการทำธุรกรรมต่าง ๆ เช่น ขอสินเชื่อ จ่ายชำระบิล โอนเงินยังเป็นเรื่องจำเป็นที่ต้องมี แต่ธนาคารสาขาอาจไม่จำเป็นอีกแล้ว ปัจจุบันเราสามารถจ่ายด้วยแอปพลิเคชันต่าง ๆ ทั้งของ Bank และ Non-Bank

พร้อมตัวอย่าง Use case จริงของบริษัทเรียกรถอย่าง Uber ที่ปฏิวัติวงการเดินทาง และวงการการเงิน โดยที่ลูกค้าที่ใช้บริการนั้นจ่ายชำระค่าเดินทางแบบไม่ต้องใช้เงินสด ตัดจากบัญชีได้เลย สะดวกและปลอดภัย ในด้านของคนขับ Uber เองก็จะเป็นใครก็ได้ ช่วงแรก ๆ แอปฯ ยังต้องการความน่าเชื่อถือต้องเปิดบัญชีธนาคาร จน Uber พัฒนาให้สามารถบัญชีกับแอปฯ ตัวเองได้เลย ขับวันนี้ได้เงินวันนี้ หรือส่งผู้โดยสารถึงที่ก็ได้รับเงินเลย

และอีกเคสหนึ่งคือ Apple ที่ทุกรู้ว่าเป็นผู้นำในตลาดสมาร์ตโฟน แต่จริง ๆ แล้วเป็นผู้นำทางการเงินอีกด้วย เพราะมีบริการให้จ่ายจบทุกอย่างได้ภายในอุปกรณ์ Apple ได้เลย สร้างความแตกต่างกับคู่แข่งอื่น ๆ ด้วย Apple pay กระเป๋าตังค์ดิจิทัล ต่อมาจึงออก Apple cash, Apple card ซึ่งบริษัท Apple พันธมิตรกับสถาบันการเงินต่าง ๆ จึงไม่ต้องทำทุกอย่างเพียงบริษัทเดียว ไม่เป็นต้องมีใบอนุญาตใด ๆ หรือการต้องรับมือกับองค์กร Regulator ต่าง ๆ ก็สามารถสร้าง Ecosystem แบบนี้ได้

ด้านคุณเศรษฐศิริ เศรษฐภากรณ์ ผู้บริหารกลุ่มงานนวัตกรรมดิจิทัลและข้อมูล ธนาคารกรุงศรี พูดเสริมในแง่ของธนาคารที่ต้องตัวสู่โลกดิจิทัลมากขึ้นเช่นกัน โดยยกตัวอย่าง 3 ธุรกิจระดับโลกที่เปลี่ยนพฤติกรรมของผู้บริโภค

- Netflix เปลี่ยนพฤติกรรมการดูหนังจากการเช่าแผ่นซีดีมาสู่การดูหนังทันทีที่ไหนก็ได้

- TikTok ดิสรัปอินฟลูอินเซอร์รายใหญ่ และเปิดโอกาสให้คนธรรมดาสามารถสร้างคอนเทนต์ได้ด้วยตัวเอง

- ChatGPT ที่มาดิสรัปการบริการด้านการหาข้อมูล และเป็นผู้ช่วยส่วนตัวในการทำงานของใครหลายคน

ทั้ง 3 ธุรกิจสะท้อนถึง Digital Daily Life มากขึ้นไปอีกขั้น เนื่องจากตั้งแต่ตื่นนอนมาก็จับโทรศัพท์เลย รับรู้ข่าวสารตลอดเวลา ทำให้ปัญหาต่าง ๆ ต้องถูกแก้ไขให้ทันเวลาตรงใจ รวมถึงลูกค้ายังต้องการข้อมูลที่ลึกมากยิ่งขึ้น

ดังนั้น บทบาทของธนาคารจะต้องเป็นมากกว่าธนาคาร ด้วยการรวบรวมบริการทางการเงินและการเงินแบบไร้รอยต่อ สะดวกต่อการใช้งาน เปิดแอปฯ เดียวจบในที่เดียว เข้าถึงบริการที่ง่ายในที่ที่เขาต้องการ ในเวลาที่ต้องการ และมีระบบรักษาความปลอดภัย อีกทั้งยังต้องพัฒนาด้วยการนำ AI มาใช้เพื่อตอบโจทย์ลูกค้าให้เท่าทันตลอดเวลา

ปลกล็อกศักยภาพธุรกิจให้โตก้าวกระโดด ด้วยการจัดการระบบหลังบ้านที่ดี ที่นำเสนอคุณมาลินี ลักษณ์สุวงศ์ ผู้อำนวยการ ฝ่ายพัฒนาผลิตภัณฑ์บริหารจัดการเงินสดลูกค้าธุรกิจ ธนาคารกรุงศรี และคุณจุไรมาศ ตั้งเกษมวรกุล ผู้ช่วยผู้อำนวยการ ฝ่ายพัฒนาผลิตภัณฑ์บริหารจัดการเงินสดลูกค้าธุรกิจ ธนาคารกรุงศรี

ในฐานะร้านค้าที่ซื้อขายสินค้าและบริการ มักจะมีปัญหาด้านการจัดการเงินสดที่หน้าร้าน ตัวแทน และช่องทางออนไลน์ การจัดเก็บและขนส่งเงินสดอย่างปลอดภัย การตรวจสอบและจัดการยอดเงินโอนเข้าบัญชี และการจัดทำเอกสารและหลักฐานการทำธุรกรรม ทั้งหมดที่กล่าวมาถือเป็นความยุ่งยากในการเตรียมเงินสดและส่งมอบ อีกทั้งยังสร้างภาระในการจัดการเอกสารและบัญชี

ทางธนาคารกรุงศรี จึงออกแบบโซลูชันระบบรับชำระเงินดิจิทัลที่เชื่อมต่อกับแอปพลิเคชันโมบาย (Open Banking) ระบบแจ้งเตือนและตรวจสอบการชำระเงินแบบเรียลไทม์ใน Krungsri Biz Alert บริการออกเอกสารอิเล็กทรอนิกส์แบบ E-Document เช่น ใบเสร็จรับเงิน ใบกำกับภาษี ระบบจ่ายเงินดิจิทัลสำหรับธุรกิจถึงคู่ค้า ทำให้ร้านค้าที่เป็นพาร์ตเนอร์กับธนาคารกรุงศรีเอง สะดวกสบายครอบคลุมทั้งการรับเงินและจ่ายเงิน เชื่อมต่อได้กับระบบของธุรกิจและแพลตฟอร์มต่าง ๆ การจัดการเงินสดและเอกสารง่ายดายยิ่งขึ้น รวมทั้งจะมีการนำ AI มาประยุกต์ใช้อีกในอนาคต