ในยุคที่คริปโทเคอร์เรนซีกลายเป็นสินทรัพย์ยอดนิยม นักลงทุนมือใหม่หลายคนอาจยังไม่ทราบว่า กำไรจากการเทรดบิตคอยน์ หรือสกุลเงินดิจิทัลอื่น ๆ ต้องมีการเสียภาษีอย่างถูกต้องตามกฎหมายไทย

บทความนี้จะพาคุณไปทำความเข้าใจว่า กำไรจากคริปโทฯ เสียภาษีอย่างไร มีหลักการคำนวณต้นทุนแบบไหน และภาษีที่ต้องเสียจะมีผลต่อการลงทุนของคุณแค่ไหน โดยที่การทำความเข้าใจภาษีคริปโทฯ ไม่ได้ซับซ้อนอย่างที่คิด เพียงเข้าใจขั้นตอนที่ถูกต้อง คุณก็สามารถปฏิบัติตามกฎหมายได้อย่างง่ายดาย

ภาษีคริปโทเคอร์เรนซีคืออะไร ?

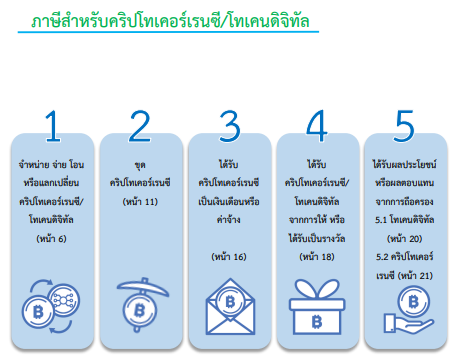

ภาษีคริปโทเคอร์เรนซี หมายถึง ภาษีเงินได้บุคคลธรรมดาที่ผู้ลงทุนต้องจ่ายสำหรับกิจกรรม ดังต่อไปนี้

- การจำหน่าย จ่าย โอน หรือแลกเปลี่ยนคริปโทเคอร์เรนซีหรือโทเคนดิจิทัล

- การขุดคริปโทเคอร์เรนซี

- การได้รับคริปโทเคอร์เรนซีเป็นเงินเดือนหรือค่าจ้าง

- การได้รับคริปโทเคอร์เรนซีหรือโทเคนดิจิทัลจากการให้ หรือได้รับเป็นรางวัล

- รวมถึงได้รับผลประโยชน์หรือผลตอบแทนจากการถือครอง โทเคนดิจิทัลหรือคริปโทเคอร์เรนซี

กรมสรรพากรได้กำหนดชัดเจนว่า รายได้จากคริปโทเคอร์เรนซีถือเป็นเงินได้ 2 ประเภท ส่วนแรกกำไรจากการโอนหรือขายคริปโทเคอร์เรนซีจัดอยู่ในประเภทเงินได้ตามมาตรา 40(4)(ฌ) ส่วนรายได้จากการขุดหรือผลตอบแทนจากการนำคริปโทฯ ไปใช้ประโยชน์จัดอยู่ในประเภทเงินได้ตามมาตรา 40(8)

โดยคริปโทเคอร์เรนซีและโทเคนดิจิทัลอยู่ภายใต้การกำกับดูแลของสำนักงาน ก.ล.ต. ตาม พระราชกำหนดการประกอบธุรกิจสินทรัพย์ดิจิทัล พ.ศ. 2561 ซึ่งเป็นกรอบกฎหมายหลัก ไม่เพียงกำหนดให้ผู้ประกอบการต้องขอใบอนุญาต แต่ยังครอบคลุมการจัดเก็บภาษีนักลงทุน

หากเปรียบเทียบระหว่างภาษีคริปโทฯ ไทยและต่างประเทศ เช่น สหรัฐฯ กำหนดให้รายได้จากคริปโทฯ ต้องเสียภาษีเงินได้ (ซึ่งคล้ายกับประเทศไทยในปัจจุบัน) แต่ในอีกหลายบางประเทศ เช่น โปรตุเกส มีนโยบายยกเว้นภาษีสำหรับการเทรดคริปโทฯ เพื่อดึงดูดนักลงทุนภายในประเทศ

กำไรจากคริปโทฯ ที่ต้องเสียภาษี

- กำไรจากการขาย (Capital Gain) หากคุณขายเหรียญในราคาที่สูงกว่าต้นทุน คุณต้องเสียภาษีจากส่วนต่างกำไรนี้ในรอบปีถัดไป

- ผลประโยชน์อื่น ๆ เช่น กำไรจากการถือครองโทเคนดิจิทัล (Dividend) หรือผลตอบแทนที่ได้รับจากการลงทุนในโครงการ ICO

รวมถึงตามกฎหมาย ผู้ที่มีกำไรจากการเทรดคริปโทฯ จะถูกหักภาษี ณ ที่จ่าย 15% ของกำไร แต่ยังคงต้องนำไปยื่นในแบบแสดงรายการภาษีประจำปี

โดยภาษีหักภาษี ณ ที่จ่าย 15% จากกำไรคริปโทฯ เป็นเพียงการจ่ายภาษีล่วงหน้าเท่านั้น ยังไม่ใช่ภาษีสุดท้าย นักลงทุนต้องนำรายได้สุทธิมาคำนวณและยื่นในแบบแสดงรายการภาษีเมื่อสิ้นปี

ซึ่งจุดนี้แตกต่างจากรายได้รูปแบบอื่น เช่น ดอกเบี้ยเงินฝากหรือเงินปันผล ซึ่งมักเป็นภาษีหัก ณ ที่จ่ายแบบเบ็ดเสร็จ หากคุณเป็นนักลงทุนที่มีกำไรสุทธิต่อปีสูง การยื่นเพิ่มเติมจึงมีความสำคัญอย่างยิ่งต่อการปฏิบัติตามกฎหมาย

วิธีคำนวณภาษีคริปโทฯ

การคำนวณต้นทุนสำหรับการเสียภาษีคริปโทฯ มี 2 วิธีหลักที่กรมสรรพากรกำหนด วิธีแรกคือ วิธีเข้าก่อน-ออกก่อน (FIFO) ซึ่งเป็นการคำนวณว่าต้นทุนของเหรียญที่ซื้อเข้ามาก่อน จะถูกขายออกไปก่อนตามลำดับ วิธีนี้เหมาะสำหรับการจัดการต้นทุนในลักษณะที่มีการซื้อขายเหรียญอย่างต่อเนื่อง ตัวอย่างการคำนวณ เช่น

- หากคุณซื้อบิตคอยน์ 1 เหรียญในราคา 1,000 บาท

- ขายในราคา 1,500 บาท

- กำไรสุทธิที่ต้องเสียภาษีคือ 500 บาท

และอีกวิธีหนึ่งคือ วิธีต้นทุนถัวเฉลี่ย (Moving Average Cost) โดยจะคำนวณต้นทุนเฉลี่ยของเหรียญทั้งหมดทุกครั้งที่มีการซื้อใหม่ วิธีนี้ช่วยให้ได้มูลค่าต้นทุนเฉลี่ยที่สอดคล้องกับการลงทุนในภาพรวม

- ในกรณีที่คุณซื้อเหรียญ 3 เหรียญในราคาต่างกัน เช่น 1,000, 1,200 และ 1,400 บาท

- เมื่อนำมาคำนวณต้นทุนเฉลี่ยจะได้ (1,000 + 1,200 + 1,400) ÷ 3 = 1,200 บาท

- หากขายเหรียญในราคา 1,500 บาท

- กำไรสุทธิจะเท่ากับ 300 บาท

อย่างไรก็ตาม ผู้ที่ลงทุนในคริปโทฯ หลายสกุล เช่น บิตคอยน์ อีเธอเรียม และโทเคนดิจิทัลอื่น ๆ ในพอร์ตเดียวกัน จำเป็นต้องแยกต้นทุนของแต่ละสกุลเงินออกจากกัน และต้องเลือกวิธีเดียวและใช้ตลอดทั้งปีภาษีว่าใช้วิธี FIFO หรือ Moving Average Cost จะช่วยให้คำนวณได้ง่ายขึ้น

เมื่อได้กำไรจากการเทรดแล้ว ผู้ลงทุนต้องนำกำไรดังกล่าวมายื่นในแบบแสดงรายการภาษีเงินได้บุคคลธรรมดา ภ.ง.ด.90/91 ซึ่งต้องดำเนินการภายในวันที่ 31 มีนาคมของปีถัดไป

แม้จะถูกหักภาษี ณ ที่จ่าย 15% ไปแล้ว การยื่นภาษีประจำปีเป็นขั้นตอนสำคัญที่ไม่ควรละเลย เพราะจะช่วยให้นักลงทุนปฏิบัติตามกฎหมายอย่างถูกต้องครบถ้วน

ประเด็นที่ควรรู้เกี่ยวกับการเสียภาษีคริปโทฯ

1. เทรด Exchange ต่างประเทศ หากนักลงทุนทำกำไรจากการซื้อขายคริปโทฯ บน Exchange ต่างประเทศ เช่น Binance หรือ Coinbase และมีการโอนกำไรกลับเข้ามาในประเทศไทย รายได้ดังกล่าวจะต้องนำมาคำนวณภาษีเช่นกัน โดยเฉพาะอย่างยิ่ง หากนักลงทุนพำนักอยู่ในประเทศไทยเกิน 180 วันต่อปี รายได้ทั้งหมดที่เกิดขึ้นระหว่างปีจะถือเป็นเงินได้พึงประเมิน

2. รายได้จากการลงทุนคริปโทฯ ต่ำกว่ายอดขั้นต่ำ ตัวอย่างเช่น หากกำไรสุทธิไม่เกิน 60,000 บาทต่อปี คุณไม่จำเป็นต้องเสียภาษี หรือหากกำไรไม่เกิน 210,000 บาทต่อปี (กรณีไม่มีรายได้อื่น) ก็สามารถยื่นขอคืนภาษีหัก ณ ที่จ่ายได้

3. การได้รับยกเว้นภาษีมูลค่าเพิ่ม (VAT) ธุรกรรมที่ดำเนินผ่าน Exchange ที่ได้รับอนุญาตจาก ก.ล.ต. จะได้รับการยกเว้นภาษีมูลค่าเพิ่ม

4. การบันทึกต้นทุนและรายได้ คุณต้องเก็บหลักฐานที่เกี่ยวข้อง เช่น Statement รายการซื้อขาย และหนังสือรับรองการหักภาษี ณ ที่จ่าย เพื่อความชัดเจนในการยื่นภาษี

5. การเทรดคริปโทฯ มีค่าใช้จ่ายซ่อนเร้น เช่น ค่าธรรมเนียมการซื้อขาย ค่าไฟฟ้า (สำหรับการขุด) และค่าธรรมเนียมในการถอนเงิน อย่างไรก็ตาม ค่าใช้จ่ายเหล่านี้ไม่สามารถหักลดหย่อนภาษีได้ เนื่องจากกรมสรรพากรถือว่ารายได้จากคริปโทฯ เป็นเงินได้ประเภทที่ 4 ซึ่งไม่อนุญาตให้หักค่าใช้จ่าย การวางแผนภาษีจึงควรคำนึงถึงต้นทุนจริงที่เกิดขึ้นเพื่อประเมินกำไรสุทธิที่แม่นยำ และเตรียมเงินสำหรับภาษีไว้ล่วงหน้า

คำแนะนำสำหรับนักลงทุน

1. เลือก Exchange ที่น่าเชื่อถือ การทำธุรกรรมผ่าน Exchange ที่ได้รับการรับรองจาก ก.ล.ต. ช่วยให้คุณสามารถนำกำไรและขาดทุนมาคำนวณได้ง่าย และปลอดภัยจากความเสี่ยงทางกฎหมาย

2. ใช้เครื่องมือช่วยจัดการภาษี ปัจจุบันมีซอฟต์แวร์หรือแพลตฟอร์มที่ช่วยคำนวณภาษีสำหรับการเทรดคริปโทฯ เช่น การคำนวณต้นทุน และการจัดการเอกสาร

3. ติดตามข่าวสาร การลงทุนในคริปโทฯ มีการเปลี่ยนแปลงกฎระเบียบอยู่เสมอ นักลงทุนควรติดตามข่าวสารเกี่ยวกับการปรับปรุงกฎหมายภาษีอย่างใกล้ชิด

การเสียภาษีจากกำไรคริปโทเคอร์เรนซีอาจดูซับซ้อนในครั้งแรก แต่ด้วยความเข้าใจในกฎหมายและขั้นตอนการคำนวณ คุณสามารถปฏิบัติตามข้อกำหนดได้อย่างง่ายดาย

คำถามที่พบบ่อยเกี่ยวกับภาษีคริปโทฯ

- ถาม : ถ้าขายคริปโทฯ และมีกำไร แต่ยังไม่ได้ถอนเงินบาทออกจาก Exchange ต้องเสียภาษีหรือไม่ ?

ตอบ : ต้องเสียภาษี เพราะกรมสรรพากรถือว่ารายได้เกิดขึ้นเมื่อมีกำไรจากการขาย - ถาม : สามารถใช้ผลขาดทุนจากการเทรดคริปโทฯ หักลบกำไรได้หรือไม่ ?

ตอบ : ได้ แต่ต้องเป็นธุรกรรมที่เกิดขึ้นในปีภาษีเดียวกัน และทำผ่าน Exchange ที่ได้รับการรับรองจาก ก.ล.ต. - ถาม : รายได้จากการขุดคริปโทฯ ต้องเสียภาษีหรือไม่?

ตอบ : ต้องเสียภาษี โดยถือเป็นรายได้จากการประกอบอาชีพ - ถาม : การคำนวณต้นทุนสามารถเลือกสลับวิธีเข้าก่อน-ออกก่อน” (FIFO) กับวิธี ต้นทุนถัวเฉลี่ย (Moving Average Cost) ในระหว่างปีได้ไหม ?

ตอบ : กรมสรรพากรอนุญาตให้เลือกวิธีใดในปีภาษีหนึ่ง จะต้องใช้วิธีดังกล่าวตลอดทั้งปี

นักลงทุนควรให้ความสำคัญกับการบันทึกข้อมูลการซื้อขายคริปโทฯ อย่างละเอียด ตั้งแต่ต้นทุน กำไร และค่าธรรมเนียม เพื่อใช้ในการยื่นภาษีอย่างถูกต้อง นอกจากนี้ การติดตามข่าวสารด้านกฎหมายและนโยบายที่เกี่ยวข้องจะช่วยให้คุณไม่พลาดสิทธิประโยชน์ทางภาษีและสามารถวางแผนการลงทุนได้อย่างมั่นใจ

และสำหรับนักลงทุนที่ยังไม่แน่ใจในเรื่องภาษี การขอคำปรึกษาจากผู้เชี่ยวชาญด้านภาษีอาจเป็นอีกทางเลือกที่ดี

![[บทความ] เทรดคริปโทฯ ลงทุนบิตคอยน์ เสียภาษีอย่างไรให้ถูกกฎหมาย](https://www.beartai.com/wp-content/uploads/2025/01/image-21-6.jpg)